独身女性が老後の住まいについてどのように考えておけばよいでしょうか?

いつマンションや、戸建てを購入するか、それとも定年後も賃貸で家賃を払い続けるのか?

目指すべき生活スタイルにもよりますが60歳近くになってからでは遅いので、早めに計画をしておくことが重要です。 住まい購入等のタイミングや資金計画についてもご説明します。

内閣府が発表した平成29年版少子化社会対策白書によると、2015年時点での女性の未婚率は25~29歳で61.3%。30~34歳で34.6%。35~39歳で23.9%という結果が出ています。

つまり30代前半で約3人に1人、30代後半で約4人に1人が独身です。さらに50歳時の未婚割合の推移と将来推計を見ると、2015年時点では14.1%ですが、20年後の2035年には19.2%と、約5人に1人は独身という予測も出ています。夫の死亡や離婚の場合も考えるともう少し多くなります。

この結果から見ても、老後を独身のまま迎えることはもはや珍しいことではなくなっていることがわかります。そこで重要になるのが、未婚のまま老後を迎えた場合、住まいをどうするかという問題です。

ここでは3つのパターンに分けて、準備しておくべき資金について考えてみます。

1つめは独身のまま老後を迎え、1人で暮らしていくというパターンです。

また独身ではあるものの、同性もしくは異性の人と同居する場合もこの1人暮らしに含みます。老後を1人暮らしで迎える場合、選択肢は賃貸に住むか購入するかの二択です。

どちらを選択するかは生活環境や自身の仕事、健康状態、年齢、そして同居人がどういった人かによって大きく変わります。若ければ賃貸、ある程度の年齢に達していれば購入と単純に割り切れる問題ではありません。

一概にはいえませんが、購入する場合、若い時のほうが返済期間が長くなり月々の支払いが楽になります。今の時代、結婚後に年齢は関係ないと思われますので、結婚とマンション購入は別問題だととらえます。

今の時代、子供に生活費や住まいを頼ることは考えないほうが良いので、子供がいるかいないかも関係はないと思われます。

この見極めをどの段階でするかによって、その後の生活設計も決まってきます。そのため、同居人がいる場合、その後も一緒に住み続けるのか、家・マンションを購入する時点で別々になるのかなども含め、しっかりと話し合って決めていく必要があります。

2つめは老人ホームですが、老人ホームの種類はさまざまで代表的な施設として次のようなものがあります。

・介護付有料老人ホーム(月額料金の平均・15万円~35万円)

・住宅型有料老人ホーム(月額料金の平均・15万円~35万円)

・サービス付高齢者向け住宅(月額料金の平均・10万円~30万円)

・グループホーム(月額料金の平均・15万円~30万円)

・特別養護老人ホーム(月額料金の平均・6万円~15万円)

・ケアハウス(月額料金の平均・15万円~30万円)

月額料金のほか、入居一時金を設定している施設があり、86.3%の施設は入居一時金を設定しています。

その金額も施設により異なり、介護付有料老人ホームであれば数千万円、住宅型有料老人ホームは数億円と高額の施設もあります。ただし、こういった金額から健康状態により介護保険が適用されます。

また、自身の健康状態により入居ができる施設、できない施設もあります。例えば特別養護老人ホームは要介護度3以上で65歳以上の高齢者といった入居条件がきっちりと決められているうえ、常に入居待ち状態となっていて、自分の希望だけで入居することは難しいようです。

老人ホームに入居できる年齢になった時点の、自身の健康状態によって選択肢が変わってきます。しかし今後さらに高齢者が増えていくことを考えれば、できるだけ早い段階から資金計画を立てておかないと、年金だけで老人ホームで暮らしていくことはかなり厳しいと予測できます。

3つめは家族と同居です。同居する家族が親なのか、兄弟姉妹なのか、祖父母なのか。また持ち家なのか賃貸なのかによって準備しておくべき資金は変わってきます。

例えば賃貸の場合、同居している間は問題ありませんが、死別や自分以外の家族が結婚、転勤などの理由で同居できなくなった場合、そのまま家族用の広い部屋に1人で住み続けるのか、別の賃貸に引っ越すのかは事前に考えておいたほうがよいでしょう。

また持ち家の場合であっても、ある程度の年数が過ぎればリフォームや建て直しが必要になります。これも家族がいる間といなくなってしまってからでは、自身が負担する費用が変わってきます。そのため、同居している段階からリフォーム、建て替えを見越して資金の準備をしておく必要があるでしょう。

ここまで、独身で老後を迎える場合、どのような住まいの選び方があるかを説明してきました。ここからは女性が独身のままで過ごす場合、住まいを購入すべきか、賃貸にすべきかについて、それぞれのメリットとデメリットについて見ていきます。

住まいを購入する最大のメリットは自分のものになるということです。賃貸と異なり、住みながら将来に向けた備えができ、マンション購入の場合はこれを「マンション貯金」と呼びます。つまりローンが終われば支払いは管理費と固定資産税のみになります。

また、自身の好みのデザイン、内装の家に住めることもメリットです。

老後を考えバリアフリー仕様にするといったことも可能です。もちろん予算の範囲内ということにはなりますが、それでも賃貸に比べアレンジの自由度はかなり高くなります。

一戸建ての場合はリフォームや建て替えに1000万円以上の大きな資産が必要ですが、分譲マンションの場合は初めから修繕積立金として少しずつ貯めています。実際に自分が負担するのはお部屋の中だけのリフォームになりますので、100万円~800万円くらいで済むと思われます。

また心理面においても、ずっと住み続けられるという安心感を得られるのも購入のメリットの1つです。

これは高齢になればなるほど大きいメリットです。さらに住まいを購入すると、団体信用生命保険に入ることになります。自身がガンなどの七大疾病(がん、糖尿病、心疾患、高血圧性疾患、脳血管疾患、肝硬変、慢性腎不全)に診断された場合、住宅ローンの返済が不要になる特約付きの団信もあるので、賃貸に比べ心理的な安心感は大きいといえるでしょう。

対して購入のデメリットですが、何歳で購入するかにもよりますが、頭金や初期費用のためにある程度の資金が必要になるのはデメリットといえるでしょう。ただし、今は頭金は0円で諸経費なども貸してくれる銀行もあるので、貯金のない人にとっては今がまさに大チャンスなのです。

また住み始めてからも家の修繕、お部屋のリフォーム費用はすべて自己負担になります。賃貸のように大家さんが管理しているわけではないため、工務店などへの依頼を含め、すべて自分で行わなくてはなりません。また何らかの事情で転居する場合、空き家のままにしておくと固定資産税だけがかかってしまうため、売却か賃貸にすることになりますが、すぐに契約がまとまらないリスクがあることも、購入のデメリットといえます。

賃貸に住むことのメリットは、環境や気持ちの変化によって気軽に引っ越しができる点です。

女性の1人暮らしにおいては、親との同居や結婚、転勤など環境の変化も十分に予測できますが、そうした際にも、いざとなれば転居できると思えば心理的に余裕を持つことができます。また年齢を重ねて1人暮らしが不安になった時には、気軽に老人ホームや高齢者住宅に行くという選択肢を持てることも、賃貸のメリットといえるでしょう。

対して賃貸のデメリットは、リフォームや修繕を勝手にできないことです。

壁紙を変えたり壁に穴を開けたりといったことも基本的にはできません。そして大家さんの都合で、自身が「望む、望まない」に関わらず、退去しなければならないこともあります。

賃貸の場合気軽に引っ越しできるとはいえ、その度に敷金・礼金、引っ越し費用がかかります。また高齢になれば、賃貸物件を借りにくくなるうえ、荷物の持ち運びにもかなりの労力が必要で体力的な不安もつきまといます。さらに住んでいる間は病気になろうと仕事を辞めてしまおうと、常に家賃を払い続けなければならない点も大きなデメリットです。

購入と賃貸、それぞれのメリットとデメリットを見てきました。

人によって好みやライフスタイルは違うため、どちらか一方が良くて、もう一方は良くないとはいえませんが、総合的に見てオススメしたいのは購入です。

その理由として挙げられるのが、住まい購入は将来的な貯金と同じ意味を持つということです。

賃貸は家賃の支払いはあるものの、ローン返済に比べれば負担が少ないのが一般的です。その分、生活費や旅行、食事などの遊興費に費用を回すこともできます。しかし賃貸はどこまでいっても賃貸であり、何十年も家賃を払い続けたとしても、その住まいが自分のものになることはありません。つまり資産価値はいつまでたってもゼロのままです。

また、家賃を払いながら老後に向けてお金を貯めることは大変です。

マンションなどの住宅を購入した場合は、家賃と同程度を住宅ローン返済にあて65歳までにローン完済することで、老後の住まいを確保することができます。家賃はどれだけ払っても終わりがないですが、住宅ローンには終わりがあります。自分の努力(繰り上げ返済)で早く終わることも可能です。

対して購入した場合、固定資産税や修繕積立金と管理費はあるものの、ローンの支払いが終わってしまえば基本的に住宅に対する費用負担は大幅に軽減されます。

そして購入した住まいと賃貸の最大の違いは、購入した住まいは自身の資産になるということです。ローンが残っていても売却することは可能です。老後になってどうしてもお金が必要になった場合、売却することもできますし、住まいを担保にお金を借りることも可能です。

購入により、住まいが自身の資産となることのメリットはそれだけではありません。仮に結婚することになった場合、一緒にそこに住むことや、売却をしてその資金で広い部屋に住み替えたり、賃貸にすることで家賃収入を得ることができるのも、購入によって住まいが資産になることの大きなメリットです。

賃貸であれば、結婚をした場合、単純にそれまでの住まいから別の場所へ引っ越すだけで、そこに利益は発生しません。

しかし購入した住まいであれば、広さによってはそのまま住むことも可能です。また、住み替えや賃貸にすることで、活用することが出来ます。

住まいの購入が「将来の貯蓄になる」という意味は、こういったことからよくおわかりいただけたのではないでしょうか。高齢になり、仕事ができなくなってしまえば収入がなくなり、賃貸物件の家賃を支払うことが難しくなりますが、購入の場合、ローン完済すると修繕積立金と管理費だけになりますので、こういった面からも、賃貸よりも購入をオススメします。

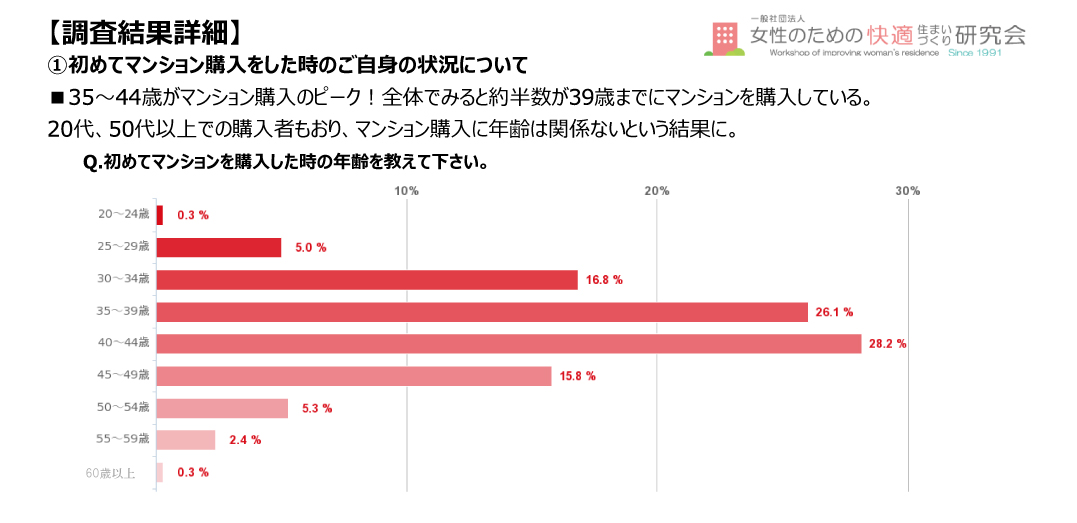

「賃貸よりも購入がオススメ」とお話ししました。では独身女性が住まいを購入する際、何歳で購入するのがベストなのでしょう?

ここでは独身女性が住まいを購入すべきタイミングとその理由、そしてローン支払いのポイントについて見ていきましょう。

住まいを購入すると決まったら、次はいつ買うのがよいのかという問題があります。仕事や収入以外に住む場所によっても変わってくるため、一概にはいえませんが、基本的には30代前半~40代前半にかけてが最適です。

なぜ40代前半までに購入するのがオススメなのかについては、大きく2つの理由があります。

まず1つめの理由は、現状、日本では男性に比べ女性のほうが収入が低く、高齢になればなるほどローンの支払いが厳しくなるからです。

職種によっては高齢になっても高収入を維持できますが、そうでない限り、できるだけ早めに購入したほうが後になって苦労をしなくてすみます。

40代前半までに住まいを購入したほうがよい2つめの理由は、金融機関にあります。

金融機関では、住宅ローンの完済年齢を80歳未満と定めているところが一般的です。そのため35年ローンで住まいを購入するのであれば、遅くとも44歳までには決めておかないと最悪の場合「ローンが組めない」といったことになってしまいます。

これら2つが、住まいの購入は「30代前半から44歳までが最適なタイミング」とお話しする理由です。もちろん20代でも購入する人は最近増えています。

※グラフ:女性のための快適住まいづくり研究会調べ

前項で、「住まいの購入は、できるだけ早めにしたほうがオススメ。高齢になってから楽になる」とお話ししました。しかし若いうちは収入が少ない、安定していないなどといった理由でなかなか購入に踏み切れず、気付けば30代後半になってしまったという人も少なくないでしょう。

しかし、50代になっていても、心配はいりません。なぜならローンの支払いは繰り上げ返済をすることで、予定よりも早く完済することも可能だからです。

例えば2000万円を今の住宅ローン金利0.42%、35年ローン(返済額毎月5万1213円・ボーナス月0円)で借り入れたとします。

これに毎月2.5万円、ボーナス月は15万円×2回の繰り上げ返済をした場合、金利0.42%は変わらないと仮定して、返済は19年2カ月で終了します。

毎月、繰り上げ返済は自由にできるので、無理な時は繰り上げ返済をする必要はありません。そうした柔軟な支払いができるのも、繰り上げ返済のメリットです。

払える時は少し多めに、無理な時は繰り上げ返済をしないといったスタンスであっても、普通にローンだけを支払っていくのに比べ大幅に支払期間の短縮が可能で、後々の生活が楽になります。家賃は老後の分も前払いが出来ませんが、住宅ローンは先に払って利益を大幅に少なくすることが出来るのです。

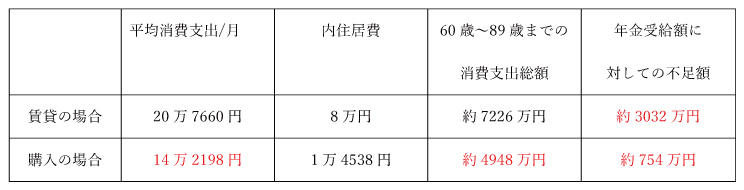

独身で老後を迎える際に一番の心配ごとは定年後の生活設計です。老後を安心して暮らしていくためにはどの程度の資金が必要なのでしょう。ここでは賃貸の場合と購入してローンを完済した場合に分けて、老後に必要な貯蓄額を見ていきます。

独身で老後を迎えた場合、毎月の支出はいくらぐらいになるのでしょう。

総務省が2018年2月に公表した家計調査報告(家計収支編-2017年度版-)によると、60歳以上で単身無職世帯の毎月の平均消費支出は14万2198円です。そして、厚生労働省が公表した平成29年簡易生命表によると、現在60歳の平均余命は28.97年で約29年です。これをもとに、単純に60歳から平均余命の89歳まで生きる場合、29年間でかかるお金は次のようになります。

14万2198円×12カ月=170万6376円(1年間にかかる平均消費支出額)

170万6376円×29年(60歳の平均余命)=4948万4904円

内住居費は1万4538円となっており、60歳代の80%が持ち家であるという統計データからも管理費等の支払いがほとんどであることが予測されます。つまり住宅を購入し、ローン完済済みであれば平均余命の29年生きるとすると約5000万円かかるという計算になります。

それでは賃貸で、60歳以降も生活を送った場合はいくらくらいの資金が必要になるのかを見ていきたいと思います。

平均消費支出14万2198円から住宅にかかる費用1万4538円を引いた12万7660円に、家賃8万円を想定して改めて計算してみましょう。

20万7660円(12万7660円+8万円)×12カ月=249万1920円(1年間にかかる平均消費支出額)

249万1920円×29年(60歳の平均余命)=7226万5680円

29年生きる間に、上の持ち家の場合に必要な金額との差額は2278万776円です。あくまでも概算にはなりますが、賃貸と購入(ローン完済)では、約2300万円の差があることがおわかりいただけたと思います。

つまり、住みながらローンとして支払うことで家賃のかからない住まいが残るということなのです。

概算ではあるものの、独身女性が定年後に必要な資金は賃貸の場合で約7300万円。

住まいを購入し、ローンを完済していたとして約5000万円が必要であることがわかりました。ただし自営業であれば老齢基礎年金、一般的な会社員であれば老齢厚生年金が65歳から支給されます。そのため、不足分を老後の資金として貯蓄しておく必要があります。

基本的に自営業であれば定年はないため、今回は一般的な会社員を例に老齢厚生年金の平均額をもとに試算を行います。

2017年12月に厚生労働省年金局が公表した「2017年度厚生年金保険・国民年金の概況」によると、厚生年金保険(第1号)受給権者平均年金月額の推移は月に14万5638円です。これを60歳の平均余命の89歳まで受給したとすると次のようになります。

14万5638円×12カ月=174万7656円

174万7656円×24年(60歳の平均余命の89歳-年金受給年齢65歳)=4194万3744円

この額を定年後以降にかかる必要な金額を差し引くと次のようになります。

購入(ローン完済として)の場合

4948万4904円(60歳の平均余命89歳までに必要な金額)-4194万3744円(65歳~89歳まで受給できる年金)=754万1160円

このことから、年金を受給できることを考慮すれば、最低750万円は老後に備えて貯蓄しておく必要があるといえます。

※60歳定年の平均余命89歳までの年金受給額合計は4194万3744円

※購入の場合の住居費は統計データをそのまま適用して換算しています

購入した物件は家賃がいらないというメリットのほか、リバースモーゲージにより、金融機関から融資を受けられるメリットがあります。

リバースモーゲージとは、持ち家を担保にして、そこに住みながらお金を借りられる制度です。メリットとしては自宅を売却しなくとも融資を受けられる点で、一括で融資額を受けるタイプと毎月分けて受け取るタイプがあります。

一戸建てを対象としている金融機関が多いですが、マンションも対象にしているところがあります。

物件を購入している場合は融資を期待できるほか、物件を売却して現金に換え、老後の資金にすることもできます。

将来的には5人に1人の高齢者が独身になると予測されている今、老後の資金計画はこれまで以上に慎重に行わなければなりません。

女性の方が、男性よりも平均寿命がこの先ますます伸びてくると思われますので、住まいは賃貸であろうと購入であろうと、最低限の貯蓄は自身で準備しておくこと。この点を意識する必要があります。30代に入ったら一度じっくりと自身の老後の資金計画を考えてみることをオススメします。